FAQ Scheidung | Familienrecht-ABC | Rechtsirrtümer Scheidung | Scheidung online

Noch Fragen zum Thema dieser Seite? Rufen Sie unverbindlich an ✆ 06251 8565952

„Welche Steuerklasse habe ich bei einer Trennung?“

Trennung und Steuerklasse

Steuerklassenwechsel nicht erst bei Scheidung

Wer sich im Jahr 2024 getrennt hat, muss zum 01.01. des kommenden Jahres die Steuerklassen I oder II haben. Ist bereits im vergangenen Jahr eine Trennung erfolgt, ist für 2024 keine gemeinsame Steuererklärung mehr möglich und die Steuerklassen III/V oder IV/IV können nicht mehr gewählt werden. Wann die Scheidung erfolgt, ist unerheblich.

Wann ändert sich die Steuerklasse nach Trennung?

Steuerklasse bei Trennung und Scheidung

Eine Änderung der Steuerklasse unmittelbar nach Trennung ist für das laufende Kalenderjahr nicht erforderlich, denn eine gemeinsame Veranlagung (Ehegattensplitting) ist letztmalig für das Jahr möglich, in dem die Trennung erfolgt ist. Im Kalenderjahr (01.01. – 31.12.) der Trennung ist eine Änderung der Steuerklassen daher nicht erforderlich. Eine Änderung kann aber von z.B. den Steuerklassen 3 und 5 zu 4 und 4 erfolgen. Erst für das Kalenderjahr, dass auf die Trennung folgt, müssen die Steuerklassen geändert werden. Dass eine Änderung erst nach der Scheidung erfolgen muss, ist ein Rechtsirrtum und leider als „Expertentipp“ auf mancher Seite im Internet zu lesen und kann zu hohen Steuernachzahlungen führen. Die Trennung ohne Scheidung hat keinen Einfluss auf die Steuerklassen und daher steuerlich keine Vorteile. Die Änderung der Steuerklasse ist beim Finanzamt zu beantragen.

Antrag auf Steuerklassenwechsel bei Ehegatten / Lebenspartnern (Formular via Bundesfinanzministerium)

Beispiel: Die Ehegatten trennen sich am 30.01.2024. Für das Jahr 2024 können die Ehegatten noch eine gemeinsame Veranlagung bei der Steuererklärung wählen (Steuerklassen III/V oder IV/IV). Ab dem 01.01.2025 müssen die Steuerklassen zu I/I bzw. I/II geändert werden und eine gemeinsame Veranlagung ist nicht mehr möglich. Wäre die Trennung einen Monat früher am 30.12.2023 erfolgt, wäre eine gemeinsame Veranlagung nur noch für 2023 möglich gewesen und die Steuerklassen hätten zum 01.01.2024 geändert werden müssen. Für die richtige Steuerklasse kommt es daher nicht auf das Trennungsjahr oder die Scheidung an, sondern auf den Veranlagungszeitraum (Kalenderjahr), indem die Trennung erfolgt ist. Wann und ob ein Scheidungsantrag bei Gericht eingereicht wird, ist also unerheblich.

Steuer und Steuererklärung im Scheidungsjahr

Sprechen Sie die Änderung der Steuerklassen während des laufenden Kalenderjahres und die gemeinsame Veranlagung mit Ihrer Ehefrau oder Ihrem Ehemann ab. Eine gemeinsame Veranlagung kann von der besserverdienenden Seite verlangt werden, wenn der hierdurch entstehende Nachteil der anderen Seite finanziell ausgeglichen wird. Dieser Anspruch ist gerichtlich durchsetzbar. Trennung und Scheidung sind ohnehin eine finanzielle Belastung. Die Möglichkeit der Einsparung von Steuern im Rahmen der gemeinsamen Veranlagung sollte daher nicht verschenkt werden.

Wer auch im Kalenderjahr nach der Trennung noch die günstige Steuerklasse hat, zahlt zu wenig Lohnsteuer, was spätestens im Rahmen der Einkommenssteuererklärung zu einer Nachzahlung führen wird. Auch bei einer Trennung ohne Scheidung muss die Steuerklasse für das auf die Trennung folgende Kalendarjahr, also zum 01.01. geändert werden.

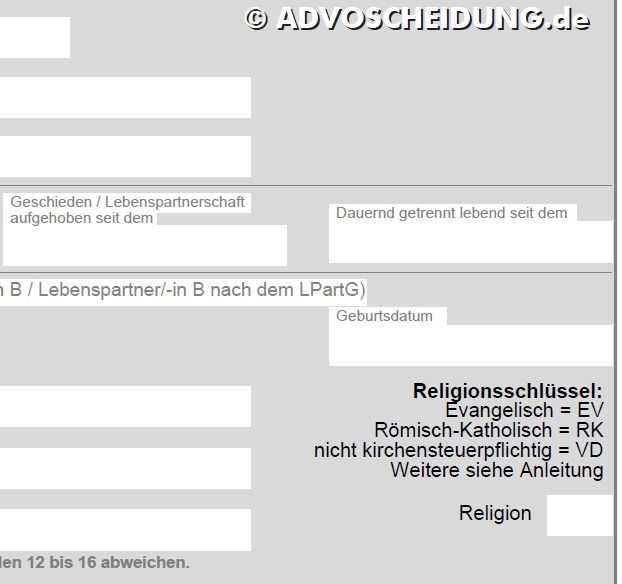

Wie teile ich dem Finanzamt mit, dass ich dauernd getrennt lebe? Für die Mittelung der Trennung an das Finanzamt kann das Formular „Erklärung zum dauernden Getrenntleben“ genutzt werden, welches z.B. beim Bundesministerium der Finanzen hier heruntergeladen werden kann.

Nach der Erläuterung in dem vorgenannten Formular ist von einem dauernden Getrenntleben auszugehen:

„Ein dauerndes Getrenntleben ist anzunehmen, wenn die zum Wesen der Ehe/Lebenspartnerschaft gehörende Lebens- und Wirtschaftsgemeinschaft nach dem Gesamtbild der Verhältnisse auf die Dauer nicht mehr besteht. Dabei ist unter Lebensgemeinschaft die räumliche, persönliche und geistige Gemeinschaft der Ehegatten/Lebenspartner, unter Wirtschaftsgemeinschaft die gemeinsame Erledigung der die Ehegatten/Lebenspartner gemeinsam berührenden wirtschaftlichen Fragen ihres Zusammenlebens zu verstehen.“

Ein Versöhnungsversuch kann unter Umständen dazu führen, dass in dem entsprechenden Kalenderjahr eine gemeinsame Veranlagung (wieder) möglich ist. Um hier keine Fehler zu machen, sollten Sie Ihren Steuerberater befragen. Für die Meldung der Versöhnung an das Finanzamt stellt die Steuerverwaltung das Formular „Erklärung zur Wiederaufnahme der ehelichen/lebenspartnerschaftlichen Gemeinschaft“ zur Verfügung.

Zusammenfassung Steuerklasse bei Trennung und Scheidung:

Verheiratet und getrennt lebend bedeutet bei der Steuerklasse: Bis zum 31.12 des Jahres, in dem Sie sich getrennt haben, sind die Steuerklassen 3 / 5 (III/V) oder 4 / 4 (IV/IV) möglich. Für das Folgejahr ab dem 01.01. müssen die Steuerklassen auf 1 / 1 (I/I) oder 1 / 2 (I/II) geändert werden und es ist keine gemeinsame Veranlagung mehr möglich. Die Trennung ohne Scheidung hat also keine steuerlichen Vorteile. Wann Sie die Scheidung einreichen oder geschieden werden, spielt bei der Frage der Steuer(-klassen) keine Rolle. Wann das Trennungsjahr beginnt, ist ebenfalls unerheblich. Maßgebend ist nur, dass Sie dauernd getrennt leben. Zum Jahreswechsel müssen die Steuerklassen geändert werden. Die unberechtigte Zusammenveranlagung kann den Tatbestand der Steuerhinterziehung erfüllen. Die unterbliebene Änderung der Steuerklasse kann zu erheblichen Steuernachzahlungen führen. Bei bewusstem Unterlassen, kann dies ebenfalls strafrechtlich geahndet werden. In der Einkommenssteuererklärung ist anzugeben, seit wann man getrennt lebt.

Wer sich im Laufe diesen Jahres dauerhaft trennt, kann die Steuervorteile mit Steuerklassen III/V oder IV/IV nur bis zum 31.12.2024 nutzen und muss kommendes Jahr zum 01.01. die Steuerklasse I oder II wählen.

Info: Wann lebt man getrennt?

Im Falle einer Trennung muss beim Finanzamt eine Erklärung über das dauernde Getrenntleben abgegeben werden. Dies gilt auch, wenn die Trennung innerhalb der gemeinsamen Wohnung erfolgt. Steuerlich unbeachtlich ist der spätere tatsächliche Scheidungstermin oder Scheidungsbeschluss.

Weiteres zum Thema Steuern erfahren Sie auf unserer Seite Trennung, Scheidung, Scheidungskosten und Unterhalt – die Auswirkung auf die Steuern

Scheidung beantragen: Veranlassen Sie alles bundesweit bequem online von zu Hause aus. Für Fragen zum Ablauf und den voraussichtlichen Kosten stehen wir Ihnen gerne unter ✆ 06251 8565952 zur Verfügung. Wir reichen für Sie als Anwalt die Scheidung ein und begleiten Sie Schritt für Schritt bis zum Scheidungsbeschluss.

Scheidung beantragen: Veranlassen Sie alles bundesweit bequem online von zu Hause aus. Für Fragen zum Ablauf und den voraussichtlichen Kosten stehen wir Ihnen gerne unter ✆ 06251 8565952 zur Verfügung. Wir reichen für Sie als Anwalt die Scheidung ein und begleiten Sie Schritt für Schritt bis zum Scheidungsbeschluss.

→ Direkt zur Anfrage Scheidung Online

FAQ Scheidung | Familienrecht-ABC | Rechtsirrtümer Scheidung | Scheidung online

Noch Fragen zum Thema dieser Seite? Rufen Sie unverbindlich an ✆ 06251 8565952

Inhalt dieser Site: Steuerklasse bei Trennung

Aktualisiert am 6. Januar 2024 durch Rechtsanwalt Steinbach